付鹏:春节前小盘股报团风险释放,资金集中于现金类资产需要注意过渡风险

凤凰网财经讯 2月28日,第二届长白山论坛如期而至,并继续于东北地标-长白山之巅奏响经济高质量发展的“春之序章”。本届论坛以“东方欲晓 蓄势新生”为主题,由凤凰网财经、凤凰网旅游主办,东北证券协办。共话中国宏观经济的未来发展、东北振兴的新篇章等议题,深入分析、探讨和展望生机盎然的2024。

东北证券首席经济学家付鹏在“2024中国宏观经济展望”环节,发表了主旨演讲。付鹏指出,过去一段时间,高股息红利个股一直在上涨,主要原因在于过去两年政策层面一直在提倡的国企公司治理改革(包括提高股息率、ROE考核等)。

付鹏进一步指出,上述要素从本质上改变了企业内生价值,使得资本在低风险下趋向了高股息红利这个因子,而且这一趋势短期内可能不会出现风格切换。因为未来资金可能会像存款一样,越来越意识到整个社会的风险偏好急速的压低,(这一情况)可能需要一段时间才能够真正意义上的缓和。

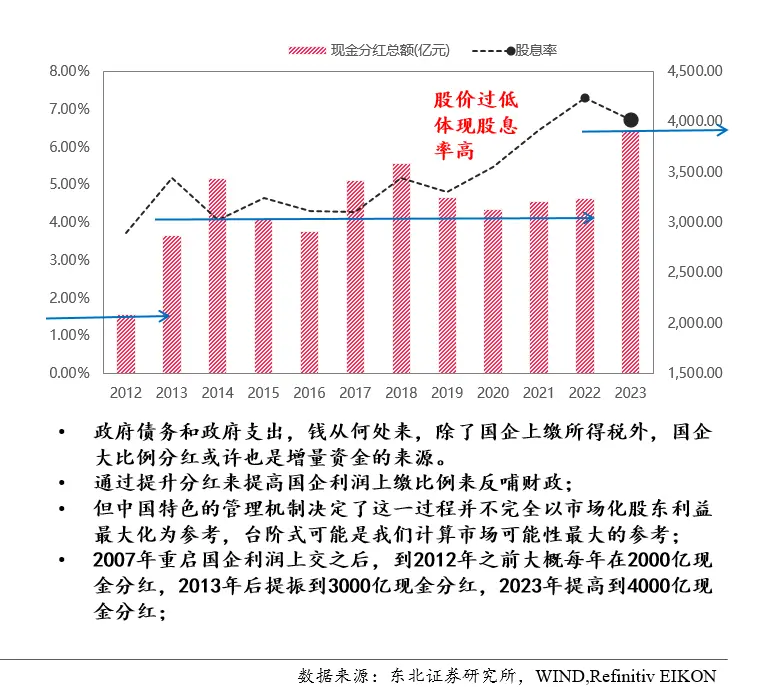

不过,付鹏同时提到,今年要特别注意现金类资产(债券类股票、债券、高股息类股票)抱团的风险,其中的逻辑主要在于国企现金分红比例和股息率抬升的“台阶式”特点。

付鹏进一步解释道,从2012年、2022年两次国企改革阶段来看,现金分红的比例和股息率的抬升是台阶式的。“这一点我想强调它是国有企业的特点。啥意思?它不是民营企业,进行完公司治理改革以后,只要挣钱在增长,那么分的钱就在增长。国有企业不是。国有企业是目标制,基本上没有国企说目标是6个点分红,我却要干到10个点。因为假如你干10个点,明年的考核机制就要上浮,明年就会是12个点。大家一般就是,今年哪怕做到10个点也会在报表里面藏一点。这种好处就是未来报表的稳定性和调节机制,坏处就是它不会一次性释放。”

付鹏表示,上述情况就会引申出一个定价的问题——如果是基于台阶式提升来定价的话,那这个定价定出来的是不可能超的。所以,如果资金疯狂地进去买现金类股票,那一定会导致一个结果——股息率不升反降,因为股价会过高。而一旦资金注意到股价过高、股息率过低的时候,这就出现收益率急速下降,风险增加。付鹏强调,“这一点今年要特别注意,因为小盘股风险已经释放出来了,没有啥可担心的,反倒要注意现金类资产的风险问题。”

最近更新

-

涉嫌欺诈、洗钱、逃税…“波尔多酒庄最大中国买家”9座酒庄被没收

股票 · 昨天 07:08

-

史上最宽松房产信贷落地,专家称对二线城市影响可能更大

理财 · 05-17 14:50

-

“中国迎来购房历史上最宽松首付政策”,专家解读购房首套比例降至15%新政

理财 · 05-17 14:46

-

明美新能实控人曾违法向境外转移资金超7000万西锐飞机募投项目存疑

理财 · 05-17 14:39

- 地产产业链如何关注?

- 每周一股|政策利好+资金异动+短线机会,加入关注!

- 发电能力×4!安哥拉卢阿西姆水电站焕新落成

- 卡瑞利珠单抗联合疗法延迟在美上市恒瑞医药:将尽快重新申报

- 投资者称五粮液价格倒挂更严重,普五出厂价守得住吗?

- 周末炸雷突然被ST大摩看空

- “果链一哥”立讯精密未来前景如何?

- 共享汽车

- 新“国九条”后首单IPO审议暂缓!详解马可波罗的资本故事

- 蔚来突曝大消息!

专栏推荐

-

研选

浓缩机构研究精华,提前捕捉市场风口

2038人已购

¥258.00/月

研选

浓缩机构研究精华,提前捕捉市场风口

2038人已购

¥258.00/月 -

尾盘擒牛之如何选股?

学完这些方法,告别选股难!

117人已购

¥288.00/月

尾盘擒牛之如何选股?

学完这些方法,告别选股难!

117人已购

¥288.00/月 -

财报拆解

知识点解读+实战案例,帮你5小时学会看财报

73人已购

¥19.90/月

财报拆解

知识点解读+实战案例,帮你5小时学会看财报

73人已购

¥19.90/月 -

每周一股

每周日定期更新【每周一股】,为广大的投资者精选下周短线个股!

344人已购

¥588.00/月

每周一股

每周日定期更新【每周一股】,为广大的投资者精选下周短线个股!

344人已购

¥588.00/月

推荐阅读

-

一个新的超预期的方向

一个新的超预期的方向

-

突发,周末重磅消息!(思宇金融)

突发,周末重磅消息!(思宇金融)

-

保利发力竞逐长租赛道,后发能否先至?

保利发力竞逐长租赛道,后发能否先至?

-

每周一股|政策利好+资金异动+短线机会,加入关注!

每周一股|政策利好+资金异动+短线机会,加入关注!

-

三月四月平均胜率高达82.5%,现订阅短线狂欢VIP尊享85折优惠>>

三月四月平均胜率高达82.5%,现订阅短线狂欢VIP尊享85折优惠>>

-

7万亿楼市迎历史性时刻!央行“三箭齐发”,刺激力度空前!多路资金提前布局,这些公司获机构上调业绩预期

7万亿楼市迎历史性时刻!央行“三箭齐发”,刺激力度空前!多路资金提前布局,这些公司获机构上调业绩预期

-

实控人及其前妻风波不断,金发科技归母净利润大跌超8成

实控人及其前妻风波不断,金发科技归母净利润大跌超8成

-

一块布料的奇幻旅程:让全球看见中国品牌的责任与使命

一块布料的奇幻旅程:让全球看见中国品牌的责任与使命

-

乌鸦AI日报:腾讯推出“GPTs”和助手App,OpenAI与Reddit达成合作

乌鸦AI日报:腾讯推出“GPTs”和助手App,OpenAI与Reddit达成合作

-

恒瑞医药60亿美元出海背后

恒瑞医药60亿美元出海背后

-

年内涨超100%,二线白电是如何跑赢美的、格力的?

年内涨超100%,二线白电是如何跑赢美的、格力的?

-

蔚来突曝大消息!

蔚来突曝大消息!