民生证券股权拍卖超91亿元落槌!国联集团成其第一大股东

3月15日,京东司法拍卖平台显示,民生证券34.71亿股股份拍卖于当日13:00结束,成交价91.05亿元,由无锡市国联发展(集团)有限公司拍得。此前,浙商证券、东吴证券两家上市券商均披露拟参与竞拍。

国联集团91.05亿元成功竞拍民生证券34.71亿股股份

该网络竞价成交确认书显示,经公开竞价,竞买人无锡市国联发展(集团)有限公司在京东网拍平台以最高应价竞得拍卖标的“民生证券股份有限公司 347066.67万股股权”,拍卖成交价为91.05亿元。

无锡市国联发展(集团)有限公司(以下简称:国联集团)官网资料显示,集团成立于1999年5月8日,前身为设立于1992年的无锡市国有资产投资开发总公司,是市政府出资设立的国有资本投资运营和授权经营试点企业(与国发资本一体化运营),注册资本83.91亿元。

2022年,国联集团完成营业收入247亿元,实现利润总额37亿元。截至2022年末,国联集团总资产1820亿元,净资产513亿元。国联集团金融服务板块包括国联证券(601456.SH)、国联信托、国联期货、国联人寿等公司。

两家A股券商曾参与竞拍

此前的2023年3月13日,东吴证券(601555.SH)公告披露,公司拟参与竞买泛海控股股份有限公司(证券简称:泛海控股;证券代码:000046.SZ)持有的民生证券股份有限公司(以下简称:民生证券)347066.67万股股权,约占民生证券总股本的30.30%。

公告显示,根据山东省济南市中级人民法院(以下简称:济南中院)委托上海东洲资产评估有限公司出具的以2022年6月30日为基准日的资产评估报告,泛海控股持有的民生证券35亿股股权市场价值为59.25亿元。济南中院将在京东网络司法拍卖平台上公开拍卖泛海控股持有的民生证券347066.67万股股权,起拍价为58.65亿元,折合每股约1.69元。

东吴证券表示,本次交易将有助于提升公司整体规模,整合客户资源,提升业务收入和市占率,进一步提高公司的行业影响力和市场竞争力。

无独有偶,同在3月13日,另一家A股上市券商浙商证券(601878.SH)也公告披露,公司拟参与竞拍泛海控股持有的民生证券股权。浙商证券表示,参与本次竞拍旨在进一步提高证券业务的影响力和资源整合能力,提升公司的市场竞争力和盈利能力。

据悉,截至2022年6月30日评估基准日,民生证券共有股东46名,其中泛海控股持股比例为31.03%;上海沣泉峪企业管理有限公司持股比例为13.49%,其余44名股东持股比例均在5%以下。这也意味着,此次拍卖将决定民生证券的第一大股东归属,成功竞拍者将获得民生证券30.30%的股权,泛海控股的持股比例将降至0.72%。

资料显示,东吴证券于2010年5月28日改制并更名为东吴证券,总部及注册地在苏州,公司控股股东为苏州国发集团,持有公司约11.92亿股股份,占公司总股本的23.81%,实际控制人为苏州市国资委。

浙商证券成立于2002年5月9日,总部位于浙江省杭州市,公司第一大股东为浙江上三高速公路有限公司(以下简称:上三高速)。浙商证券2022年三季报披露,上三高速持有浙商证券21.25亿股股份,占总股本的54.79%。浙江省交通投资集团有限公司通过控股上三高速,成为浙商证券实际控制人。

总资产规模及盈利方面来看,截至2022年三季度,东吴证券总资产为1232.46亿元。公司2022年前三季度实现营业收入44.17亿元,同比增长90.40%;实现归属于上市公司股东的净利润4.18亿元。

浙商证券截至2022年三季度的总资产为1320.09亿元,2022年前三季度公司实现营业收入41.21亿元,同比减少16.75%;实现归属于上市公司股东的净利润4.29亿元。

民生证券质地如何?

公开资料显示,民生证券许可经营项目涉及:证券经纪,证券投资咨询,与证券交易、证券投资活动有关的财务顾问等。2018年开始,民生证券突出“投行+投资+研究”的经营模式。2021年,民生证券完成31个IPO项目、18个再融资项目,投行业务手续费净收入20.31亿元。

业绩方面来看,2021年度,民生证券实现营业收入47.26亿元、归属于母公司股东的净利润为12.23亿元,分别同比增长30.12%和33.17%。2022年上半年,公司实现营业收入16.63亿元,归属于母公司股东的净利润为4.26亿元。截至2022年6月30日,民生证券未经审计总资产521.43亿元、净资产154.32亿元。

此次民生证券股份被拍卖源于泛海控股相关合同纠纷。

泛海控股2023年3月13日披露的诉讼进展公告显示,泛海控股控股子公司武汉中央商务区股份有限公司(以下简称:武汉公司)与烟台山高弘灏投资中心(有限合伙)(原债权人山东高速环球融资租赁有限公司,以下简称:烟台山高)发生合同纠纷,烟台山高向湖北省武汉市中级人民法院申请了强制执行。后烟台山高因此合同纠纷将泛海控股、公司控股子公司沈阳泛海建设投资有限公司诉至济南中院。

该公告显示,泛海控股2021年12月13日收到济南中院送达的《民事判决书》,公司对一审判决结果不服,并向山东省高级人民法院提出上诉,山东高院判决维持原判。烟台山高向济南中院申请强制执行,公司于2022年3月28日收到济南中院送达的《执行通知书》。前期济南中院在诉讼过程中对泛海控股持有的民生证券35亿股股份进行了冻结。

2023年2月2日,泛海控股收到济南中院作出的《执行裁定书》和《拍卖通知》,济南中院拟在京东司法拍卖平台拍卖泛海控股持有的民生证券上述股权。

此外,梳理发现,2021年10月25日,泛海控股还收到由武汉公司、民生证券转达的北京金融法院送达的《协助执行通知书》。中山证券有限责任公司(以下简称:中山证券)因与泛海控股发生债券交易纠纷(涉案本金5000万元),向北京金融法院提起诉讼。中山证券向北京金融法院申请财产保全,北京金融法院裁定冻结泛海控股的银行存款或者查封、扣押其他等值财产,限额为5430.77万元,并向武汉公司、民生证券送达了《协助执行通知书》。《协助执行通知书》显示,冻结泛海控股持有的武汉公司89.23%股权(经工商登记的实际持股比例为89.22%),冻结泛海控股持有的民生证券31.03%股权。冻结期限均为三年,自2021年10月22日起至2024年10月21日止。

泛海控股已多次转让民生证券股份

进一步来看,泛海控股自2020年开始,陆续转让其持有的民生证券股份,相关股份转让金额不小。

其中,2020年8月31日,泛海控股、民生证券与22家投资者签署了股份转让协议。泛海控股拟以42.29亿元的总价格,向上海张江(集团)有限公司、张江高科(600895.SH)、东方创业(600278.SH)等22家投资者转让民生证券共31.07亿股股份(约占民生证券当时总股本的27.12%)。彼时,泛海控股持有民生证券约71.64%股份,2020年10月21日,上述股份转让完成,泛海控股对民生证券持股比例降至44.52%,民生证券仍为泛海控股合并财务报表范围内企业。

2021年1月22日,泛海控股又披露,公司拟以1.53元/股的价格,向上海沣泉峪转让民生证券15.45亿股股份(约占民生证券总股本的13.49%),转让总价为23.64亿元。2021年7月,双方按约定完成股份交割,泛海控股对民生证券的持股比例由约44.52%降至约31.03%。

2021年8月,泛海控股披露,鉴于公司对民生证券持股比例下降且公司在其董事会中的席位已低于半数,不能继续控制其董事会相关决策,公司决定不再将民生证券纳入公司合并财务报表的合并范围。

民生证券不再纳入公司合并报表范围,对泛海控股的主要财务指标也产生了较大影响。民生证券2020年归母净资产占泛海控股2020年年度经审计的相关财务数据的比例超过50%。

资料显示,泛海控股主要业务包括金融业务和房地产业务。其中,金融业务的核心平台为民生证券、民生信托和亚太财险,房地产业务的核心项目为武汉中央商务区项目。

目前,泛海控股自身状况堪忧。公司2020年度、2021年度扣除非经常性损益前后净利润孰低者均为负值。其中,2021年度,泛海控股实现营业总收入为149.23亿元,同比增长6.16%,归属于上市公司股东的净利润为-112.55亿元。截至2021年12月31日,公司总资产为1102.45亿元,归属于上市公司股东的净资产为57.85亿元。

泛海控股预计2022年归属于上市公司股东的净利润为亏损70亿元至100亿元,归属于母公司所有者权益为-6亿元至-36亿元。根据相关规定,公司股票交易可能被实施退市风险警示及其他风险警示。

最近更新

-

中国移动启动智算中心采购,这些公司业务涉及AI服务器

股票 · 昨天 17:22

-

晶合集成业绩变脸,存货跌价准备计提比例坐上“过山车”

股票 · 昨天 17:16

-

华海诚科业绩两连降,多处信披存疑

股票 · 昨天 17:12

-

我国一季度水利建设投资稳步增长,多家A股企业发力相关领域

股票 · 昨天 17:02

- 4.25号,这些板块有利好

- 生活医美持续发力,功效护肤品赛道的长期价值在何方?

- 三年开出2000+店,腾讯、字节、顺为抢着投的柠檬茶到底什么味?

- 中泰化学披露整改报告,投资者索赔麻烦待解

- 思美传媒股东大会通过多项议案,投资者索赔麻烦待解

- 中泰化学更正前期会计差错,预处罚已落地投资者可索赔

- 长假前的时候,需要注意些什么?

- 【20240425早评】泛科技的春天回来了?

- 2024年3月5A级景区品牌传播力100强榜单

- 赛为智能诉讼时效不足一周,受损投资者需抓紧最后窗口报名维权

专栏推荐

-

研选

浓缩机构研究精华,提前捕捉市场风口

2018人已购

¥258.00/月

研选

浓缩机构研究精华,提前捕捉市场风口

2018人已购

¥258.00/月 -

尾盘擒牛之如何选股?

学完这些方法,告别选股难!

117人已购

¥288.00/月

尾盘擒牛之如何选股?

学完这些方法,告别选股难!

117人已购

¥288.00/月 -

财报拆解

知识点解读+实战案例,帮你5小时学会看财报

73人已购

¥19.90/月

财报拆解

知识点解读+实战案例,帮你5小时学会看财报

73人已购

¥19.90/月 -

每周一股

每周日定期更新【每周一股】,为广大的投资者精选下周短线个股!

338人已购

¥588.00/月

每周一股

每周日定期更新【每周一股】,为广大的投资者精选下周短线个股!

338人已购

¥588.00/月

推荐阅读

-

锂电行业市场竞争加剧道氏技术上市9年多迎首亏

锂电行业市场竞争加剧道氏技术上市9年多迎首亏

-

一季报超预期!波音能否甩掉“脆皮”之名?

一季报超预期!波音能否甩掉“脆皮”之名?

-

联华证券:连续6年不分红两家小贷公司减持套现赢麻了

联华证券:连续6年不分红两家小贷公司减持套现赢麻了

-

飞行汽车成北京车展风景线,车企新老势力竞相角逐新赛道(附股)

飞行汽车成北京车展风景线,车企新老势力竞相角逐新赛道(附股)

-

央行下场买债将近?市场人士:短期不会成为常规的流动性管理手段

央行下场买债将近?市场人士:短期不会成为常规的流动性管理手段

-

外媒:中国石化在印度后院建设炼油厂

外媒:中国石化在印度后院建设炼油厂

-

联华证券:央行下场买债将近?最新解读!提升货币政策传导效率

联华证券:央行下场买债将近?最新解读!提升货币政策传导效率

-

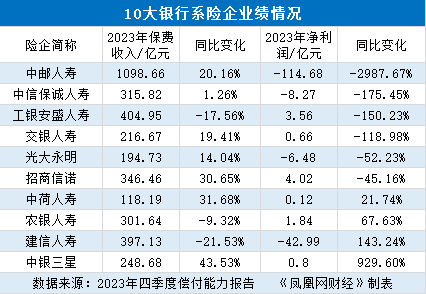

中邮人寿去年亏损114亿:退保金同比增加12.6%投资收益率倒数

中邮人寿去年亏损114亿:退保金同比增加12.6%投资收益率倒数

-

联华证券:6月见!华为云即将重磅发布盘古大模型5.0

联华证券:6月见!华为云即将重磅发布盘古大模型5.0

-

【A股收评】三大指数维持震荡,化工股集体走强!

【A股收评】三大指数维持震荡,化工股集体走强!

-

联华证券:突然拉升!减肥药火热化工板块狂掀涨停潮!

联华证券:突然拉升!减肥药火热化工板块狂掀涨停潮!

-

猪价底部回暖,反转来了?

猪价底部回暖,反转来了?